Frågor och svar

Om Riksbankens kapital och framställningen till riksdagen

Riksbanken begärde 44 miljarder i kapitaltillskott men ni får bara 25 miljarder, är ni nöjda med det?

Riksbanken har gjort en framställning till riksdagen om att återställa bankens egna kapital till lagens grundnivå. Det skulle innebära ett kapitaltillskott på 43,7 miljarder kronor. Som ett alternativ föreslog vi att dela upp återställningen över två år, med 25 miljarder i ett första steg. Det kapitaltillskott på 25 miljarder som riksdagen nu beslutat gör att vårt eget kapital (som vid årsskiftet 2023/2024 var -2 miljarder) uppgår till 23 miljarder innan resultatet för 2024 är beaktat.

I samband med beslutet om kapitaltillskott uttalade riksdagen att det är viktigt att Riksbanken har en tillräcklig självfinansiering. Riksdagen riktade ett tillkännagivande till regeringen om att återkomma till riksdagen med lagförslag som tillgodoser Riksbankens behov av stärkta möjligheter till självfinansiering. Det föreligger nu ett sådant lagförslag som just gått ut på remiss. Vi behöver analysera detaljerna i lagförslaget för att bedöma helheten utifrån kravet på att Riksbanken ska ha en tillräcklig självfinansiering.

Hur påverkade förlusten 2022 Riksbankens kapital?

I Riksbankens redovisade resultat ingår värdeförändringar i form av realiserade vinster och förluster samt de orealiserade förluster som leder till nedskrivningar. Det är när riksdagen fastställer Riksbankens årsredovisning och godkänner hur den redovisade förlusten (eller i vanliga fall vinsten) ska disponeras som eget kapital minskar. Om Riksbanken istället redovisar en vinst omfattar godkännandet från riksdagen den föreslagna vinstutdelningen till staten. Riksdagen behandlar godkännandet av denna så kallade resultatdisposition normalt sett i maj varje år.

Hur kan Riksbanken återuppbygga sitt kapital?

Det finns i princip två olika sätt att återuppbygga Riksbankens kapital: att banken gör vinster respektive får ett kapitaltillskott. Eftersom den förlust som finns i dagsläget beror på orealiserade värdeminskningar på obligationsinnehavet finns möjligheten att marknadsräntorna sjunker och förlusterna minskar igen innan obligationerna förfaller eller säljs. Om Riksbanken då börjar göra vinster igen skulle de kunna användas för att förstärka det egna kapitalet i stället för att dela ut vinst till staten. Ett annat alternativ är att staten ger Riksbanken ett kapitaltillskott.

Varför har ni landat i att begära ett kapitaltillskott till riksbankslagens grundnivå, som innebär ett tillskott på 43,7 miljarder kronor?

Enligt riksbankslagen ska eget kapital återställas till grundnivån om inte Riksbanken har orealiserade vinster på så kallade värderegleringskonton som kan motivera en mindre återställning. Vår bedömning är att så inte är fallet. Givet de risker vi nu har är de orealiserade vinsterna vi har i dagsläget inte så stora att de motiverar att vårt egna kapital återställs till en lägre nivå än grundnivån. Förslaget att begära till lagens grundnivå innebär ett kapitaltillskott på 43,7 miljarder kronor under 2024 (Läs mer om Ramverket för Riksbankens eget kapital i nya riksbankslagen)

Ni har ett mycket lågt eget kapital, är det då tillräckligt med ett kapitaltillskott upp till grundnivån?

Enligt lagen ska framställningen avse ett belopp som innebär att det egna kapitalet återställs till grundnivån, om inte orealiserade vinster på balansräkningen motiverar att återställning sker till en lägre nivå eller inte alls. Att framställningen ska avse grundnivån är alltså utgångspunkten. Sedan får framställningen, om det krävs för att säkerställa Riksbankens förmåga till långsiktig självfinansiering motsvara högst ett belopp som innebär att det egna kapitalet återställs till målnivån.

Riksbanken kom fram till att framställningen bör avse grundnivån. De buffertar i termer av orealiserade vinster som Riksbanken har i dagsläget bidrar till ett visst skydd mot att Riksbankens eget kapital ska minska ännu mer i närtid. Dessutom är en fjärdedel av valutareserven valutasäkrad. Tillsammans ger det ett visst skydd om kronan skulle stärkas så att värdet i kronor på vår valutareserv minskar. Samtidigt kommer vårt innehav av svenska obligationer att fortsätta minska framöver och den återstående löptiden på innehavet minskar. Det gör att ränterisken minskar i snabb takt, det vill säga risken blir allt mindre för att Riksbanken ska göra en ny förlust om räntorna skulle stiga igen. Med en återställning av eget kapital till grundnivån kommer den finansiella ställningen att förbättras framöver, även om det går i en mycket långsam takt. Vi utreder dessutom sätt att stärka Riksbankens självfinansiering på andra sätt.

Hur har ni bedömt och vägt in värderegleringskontona när ni kommit fram till det kapitaltillskott som ni nu föreslår?

För närvarande påverkas Riksbankens finansiella ställning mycket av hur räntorna och växelkursen varierar. Det gäller bland annat buffertarna som finns på värderegleringskontona som kan ändras mycket på kort tid. De buffertar av orealiserade vinster som vi har i dagsläget bidrar till ett visst skydd mot att Riksbankens eget kapital ska minska ytterligare i närtid. Vår samlade bedömning är att de orealiserade vinsterna på värderegleringskontona inte motiverar att framställningen avser att Riksbankens eget kapital återställs till en lägre nivå än grundnivån men det är heller inte motiverat att den avser återställning till en högre nivå än grundnivån just nu.

I framställningen nämner ni som ett alternativ att dela upp utbetalningen, 25 miljarder nu och resten nästa år. Varför har ni med detta alternativ?

Riksbankens balansräkning krymper nu snabbt men är fortsatt stor. Även om det egna kapitalet återställs till lagens grundnivå 2024 kommer årets resultat att vara mycket känsligt för utvecklingen av räntor och valutakurser. Det finns därför risk för att nya förluster uppstår och leder till att Riksbankens eget kapital åter hamnar under grundnivån redan vid inledningen av 2025. För att parera dessa risker kan ett alternativ vara att dela upp återställningen över två år så att Riksbankens eget kapital under 2025 återställs till den då gällande grundnivån. Det skulle medföra en säkrare grund för Riksbanken att långsiktigt bygga upp eget kapital till målnivån.

Varför kan Riksbanken behöva en bättre intjäning?

Utgångspunkten för det egna kapitalets storlek är att Riksbanken ska vara finansiellt oberoende. Det finansiella oberoendet kan uppnås genom att Riksbanken självständigt och långsiktigt finansierar sina egna driftskostnader.

Finansiellt oberoende uppnås framförallt via att Riksbankens räntenetto, det vill säga skillnaden mellan ränteintäkter och räntekostnader, täcker driftskostnaderna och skapar utrymme för finansiella riskavsättningar. Ett positivt räntenetto kan uppnås genom att Riksbanken har tillgång till räntefri skuld, dvs. finansieringskällor som banken inte betalar ränta på. Hit hör det egna kapitalet samt utestående sedlar och mynt.

Riksbankens balansräkning är fortsatt stor sett ur ett historiskt perspektiv, samtidigt som Riksbanken har en historiskt liten andel räntefri skuld. Det försämrar räntenettot och gör det svårare för Riksbanken att vara självfinansierad. Riksbanken ser därför över vilka åtgärder som kan vara möjliga att vidta för att långsiktigt förbättra sin självfinansiering.

Ni säger att ni ska utreda den långsiktiga intjäningen. Vilka alternativa intäktskällor finns att välja på?

Riksbankens självförsörjning beror på både kostnader och intäkter. Vi utreder nu olika sätt att minska kostnaderna och öka intäkterna. Det kan till exempel handla om att ändra på valutareservsförvaltningen och våra avgifter. I detta arbete behöver Riksbanken utreda, legala, operativa och ekonomiska aspekter av både förändringar av den befintliga verksamheten och eventuella nya åtgärder. Men det är dock ännu lite för tidigt att sia om vilka resultat och förslag som vi kommer att landa i.

Hur mycket räknar ni med att ni behöver få in via nya intäktskällor för att ni ska ha ett gott eget kapital över tid?

Riksbanken bedömer att en återställning till grundnivån är tillräcklig i kombination med de buffertar vi har på värderegleringskonton och det faktum att vår finansiella ställning kommer att bli betydligt mindre känslig för nya ränteuppgångar. På sikt behöver vi stärka självförsörjningen men det är svårt att säga exakt hur mycket. Vad som krävs för att Riksbanken ska vara självförsörjande kommer att variera över tid beroende av policybehov och utvecklingen av Riksbankens balansräkning och förvaltningskostnader.

När beräknas ni vara klara med utredningen om nya intäktskällor?

Målet är att vi ska kunna ge åtminstone preliminära besked under året. Men frågan är komplex och omfattar både juridiska, operativa såväl som ekonomiska aspekter.

Varför kan Riksbanken inte säkerställa det finansiella oberoendet med hjälp av seignioraget från kontantmängden?

De flesta andra länder har en stor och växande kontantmängd som gör att det räntefria kapitalet genererar tillräcklig avkastning även om det egna kapitalet minskar. I Sverige är däremot kontantmängden liten och har minskat som andel av BNP under de senaste decennierna på grund av en minskad efterfrågan på kontanter (Läs mer om kontanter och betalningar i betalningsrapporten). Kontantmängden har också krympt som andel av balansräkningen och därmed har Riksbanken under en längre tid haft ett krympande bidrag till sitt resultat från seignioraget. Det innebär att Riksbanken, till skillnad från andra centralbanker som gjort stora förluster, har det svårare att av egen kraft kan återställa det egna kapitalet med hjälp av ett stort seigniorage.

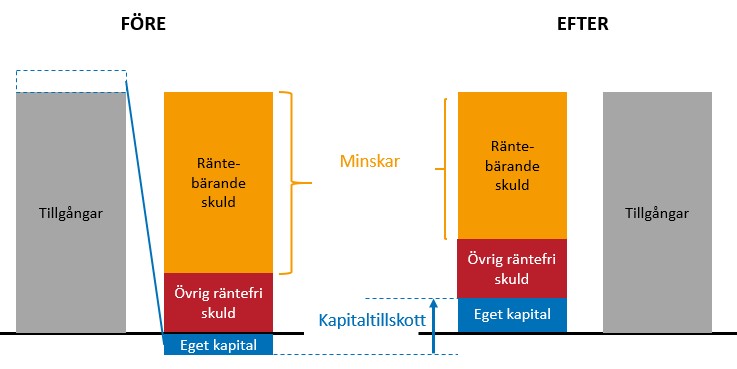

Vad händer på Riksbankens balansräkning när banken får ett kapitaltillskott?

Det beror på hur återkapitaliseringen går till. Om staten finansierar kapitaltillskottet genom att låna upp de pengar som behövs genom att ge ut statsobligationer, förblir Riksbankens balansräkning oförändrad i storlek. Det beror på att den penningpolitiska skulden (bankernas sammantagna fordran på Riksbanken) minskar samtidigt som Riksbankens eget kapital ökar i samma utsträckning.

Om vi för enkelhetens skull antar att allt sker på en dag så skulle det se ut så här: I steg 1 när Riksgälden ger ut obligationer och obligationsköparna (bankerna) betalar för obligationerna till Riksgälden, minskar bankernas saldo av centralbankspengar i RIX-systemet, samtidigt som Riksgäldens saldo av centralbankspengar ökar lika mycket. I steg 2 överför Riksgälden medlen från emissionen till Riksbanken genom att i RIX-systemet kreditera sitt konto som därmed nollställs. På så sätt kommer kapitaltillskottet Riksbanken tillhanda och den totala mängden centralbanksreserver i systemet har därmed minskat, vilket är detsamma som att den penningpolitiska skulden minskat.

På Riksbankens balansräkning, som i förenklad form visas i bilden nedan, kommer detta att synas genom att eget kapital blir större och går från att vara negativt till att bli positivt samtidigt som den penningpolitiska (räntebärande) skulden blir mindre. Totalt sett förändras inte balansräkningens storlek men det sker en omfördelning mellan den räntebärande penningpolitiska skulden och den räntefria skulden, eget kapital.

Om Riksbankens förlust

Riksbanken gjorde en förlust på 81 miljarder för 2022. Vad beror den stora förlusten på?

Den beror på att värdet på Riksbankens obligationsinnehav minskade mycket när räntorna steg under 2022.

Förenklat kan man säga att Riksbanken köpt obligationer som ger en fast ränteintäkt samtidigt som obligationer finansieras till en rörlig räntekostnad i form av styrräntan. Om den genomsnittliga styrräntan fram till obligationernas förfallodag blir högre än den fasta ränteintäkten från obligationerna så får Riksbanken ett negativt räntenetto och det uppstår förluster.

Med de redovisningsregler som Riksbanken använder marknadsvärderas obligationsinnehavet vid varje årsbokslut. Förenklat uttryckt innebär marknadsvärderingen att det förväntade negativa räntenettot för kommande år påverkar resultatet redan nu.

Marknadsvärdet beror till stor del på vad marknadsaktörerna tror om ränteutvecklingen framöver. När Riksbanken under 2022 började höja styrräntorna reviderade marknadsaktörerna upp sin tro om framtida styrräntor. De långa marknadsräntorna steg och obligationsvärdena föll. Marknadsvärdet på obligationerna har därmed blivit lägre än anskaffningsvärdet. Härigenom har det uppstått en orealiserad förlust på Riksbankens obligationsinnehav.

Riksbanken är inte ensam om att göra stora förluster på sitt värdepappersinnehav till följd av stigande räntor. Andra centralbanker som till exempel Reserve Bank of Australia (RBA), Bank of England (BoE), Europeiska Centralbanken (ECB) och Federal Reserve (Fed) med flera, har gjort liknande köp av värdepapper och har kommunicerat att de gör och/eller väntas göra förluster framöver.

Hade ni kunnat göra något för att undvika denna stora förlust?

Nej, värdepappersköpen har baserats på välgrundade beslut som Riksbankens direktion bedömde vara nödvändiga för att mildra negativa konsekvenser och stora risker för samhällsekonomin. Riksbanken har, liksom flera andra centralbanker, till att börja med köpt värdepapper för att göra penningpolitiken mer expansiv i syfte att uppnå prisstabilitetsmålet i ett läge när inflationen var mycket låg och styrräntan i princip låg nära noll. Under pandemin utvidgades obligationsköpen till att säkerställa kreditförsörjningen i ekonomin och bidra till en god samhällsekonomisk utveckling.

När sedan inflationen steg i samband med att pandemin ebbade ut och Ryssland invaderade Ukraina behövde Riksbanken, liksom andra centralbanker runt om i världen, strama åt penningpolitiken för att bekämpa inflationen. Detta medförde att räntorna steg i både Sverige och omvärlden.

Är det Riksbankens portfölj av statsobligationer som gett upphov till Riksbankens förluster?

Den förlust som Riksbanken gjorde 2022 är kopplad till globalt stigande räntor som lett till att marknadsvärdena på räntebärande värdepapper fallit runt om i världen. Riksbanken innehar både svenska räntebärande värdepapper som köpts av penningpolitiska skäl och utländska räntebärande värdepapper som ingår i valutareserven. Stigande svenska och utländska räntor har under 2022 medfört förluster i båda portföljerna. Men bland annat för att innehavet av svenska värdepapper är större än de utländska står de för en större del av den totala förlusten. Av förlusterna på sammanlagt 81 miljarder kronor under 2022 står svenska tillgångar för 59 miljarder kronor medan förlusten på utländska tillgångar uppgick till 37 miljarder kronor. Förlusterna på de utländska tillgångarna mildrades av realiserade valutavinster på 10 miljarder kronor (läs mer om Riksbankens resultat för 2022 i Riksbankens årsredovisning).

Förlusterna på obligationerna har gjort att Riksbanken har ett negativt eget kapital. Hur länge kan Riksbanken fungera normalt och bedriva penningpolitik i en sådan situation?

På kort sikt påverkar inte förluster från värdepappersinnehaven Riksbankens förmåga att genomföra sina uppdrag. Riksbanken kan fortsatt bedriva en effektiv penningpolitik och verka på ett normalt sätt. En centralbank kan alltid betala för sig i den egna valutan genom att skapa så kallade centralbankspengar. Den kan därför under en period ha ett negativt eget kapital och ändå sköta sina uppdrag. Det finns aktuella exempel på detta, bland annat Tjeckiens centralbank (se även Vredin och Nordström Staff memo).

Men på längre sikt kan ett alltför litet eget kapital leda till att centralbankens förmåga att på egen hand finansiera sin verksamhet försämras. I förlängningen kan det påverka allmänhetens förtroende för att centralbanken kan utföra sina uppgifter på ett oberoende sätt. Därför behöver en centralbank som Riksbanken ha ett eget kapital som säkerställer dess finansiella oberoende.

Är det vanligt att Riksbanken gör förlust?

Nej, inte så vanligt men från gång till annan har Riksbanken gjort små förluster. Frånsett den stora förlusten 2022 har Riksbanken sedan 2004 redovisat negativt resultat vid tre tillfällen och vid dessa tillfällen har förlusterna varit betydligt mindre än den för 2022.

Ni säger att vinsterna för samhället överväger de förluster ni gjort, hur ser vi det och vad har ni för belägg för det?

Riksbankens värdepappersköp gjordes i en internationellt ansträngd situation där de större centralbankerna runt om i världen genomförde mycket omfattande värdepappersköp. Riksbanken köpte statsobligationer under perioden 2015–2021 för att upprätthålla förtroendet för inflationsmålet, säkra kreditförsörjningen under coronapandemin och bidra till en god samhällsekonomisk utveckling. Internationell forskning och analyser gjorda av medarbetare på Riksbanken visar att värdepappersköp bidrar till lägre räntor, mer expansiva finansiella förhållanden, högre ekonomisk aktivitet och lägre arbetslöshet, vilket i sin tur stärker de offentliga finanserna. Man kan uppskatta de finansiella och ekonomiska effekterna av värdepappersköp på olika sätt till exempel genom att använda makroekonomiska modeller och genom att studera vad som händer på finansiella marknader när centralbanker annonserar värdepappersköp.

En ekonomisk kommentar av riksbanksmedarbetarna Kjellberg och Åhl tar sin utgångspunkt i effekter från just en makroekonomisk modell. Enligt enkla beräkningar i kommentaren har värdepappersköpen förstärkt de offentliga finanserna med i storleksordningen 40 miljarder och bidragit till lägre räntekostnader med cirka 30 miljarder. I denna ekonomiska kommentar återfinns flera referenser till svenska och internationella studier på området.

Vad händer när Riksbanken går med vinst respektive går med förlust?

När Riksbankens redovisade resultat är positivt, dvs. när Riksbanken går med vinst, och det egna kapitalet överstiger målnivån betalas vinsten ut till staten. Riksbanken kan dock använda vinster till att göra så kallade finansiella riskavsättningar och på så sätt bygga kapitalbuffertar för att täcka eventuella framtida förluster. För 2022 återförde till exempel Riksbanken tidigare riskavsättningar för att minska den redovisade förlusten. Riksbanken har under 2000-talet sammanlagt gjort vinster som inneburit att banken delat ut 156 miljarder kronor till staten. Det är nästan dubbelt så mycket som den förlust Riksbanken gjorde för 2022 som var 81 miljarder kronor.

När Riksbankens redovisade resultat är negativt, det vill säga när Riksbanken går med förlust, minskar Riksbankens egna kapital med motsvarande storlek. Vid sådana tillfällen sker ingen vinstutdelning till staten. Det är Riksbanksfullmäktige som beslutar om resultatdispositionen, det vill säga hur eventuella vinster eller förluster ska fördelas. Därefter behöver fullmäktiges beslut godkännas av riksdagen. Hur detta ska gå till och hur vinstutdelningar ska beräknas regleras i riksbankslagen (läs mer om vinstutdelningar i riksbankslagens kapitel 8). Där framgår det också hur stort eget kapital Riksbanken ska ha.

Om redovisningsprinciper

Vad är det för skillnad på balansräkning och resultaträkning?

I balansräkningen presenteras värdet på Riksbankens tillgångar och skulder.

Tillgångarna visar vad Riksbanken äger och skulderna visar hur tillgångarna finansierats.

Detta medför att summan av tillgångarnas värde alltid ska motsvara summan av skuldernas värde, det vill säga tillgångarna och skulderna ska vara i balans.

Skulderna delas upp i skulder till ägaren (Riksdagen) och skulder till andra än ägaren. Skulderna till ägaren redovisas i Riksbankens balansräkning under posterna Värderegleringskonto, Eget kapital och Årets resultat.

Posten Årets resultat motsvarar summan av samtliga intäkter och kostnader som redovisas i resultaträkningen.

Varför använder centralbanker sig av så kallade värderegleringskonton?

Orealiserade vinster på Riksbankens tillgångar redovisas på så kallade värderegleringskonton. Syftet med dessa konton är att underlätta för centralbanker att undvika att dela ut orealiserade vinster till statskassan. Värdet på Riksbankens tillgångar kan nämligen variera betydligt över tid.

Om orealiserade vinster skulle delas ut till staten skulle det kunna urholka centralbankens tillgångar. I vilken utsträckning orealiserade vinster ska delas ut avgörs dock i slutändan av riksbanksfullmäktige och riksdagen.

Måste Riksbanken värdera sitt obligationsinnehav till marknadsvärdet?

Riksbanken värderar både det utländska obligationsinnehavet i valutareserven och obligationsinnehavet i svenska kronor till marknadsvärdet.

Enligt redovisningsreglerna måste Riksbanken redovisa det utländska obligationsinnehavet till marknadsvärdet men har möjlighet att baserat på penningpolitiska överväganden värdera obligationsinnehavet i svenska kronor som innehas i penningpolitiskt syfte till upplupet anskaffningsvärde.

Skillnaden mellan dessa båda värderingsprinciper är att marknadsvärdet motsvarar summan av obligationens framtida kassaflöden diskonterad till aktuell marknadsränta och det upplupna anskaffningsvärdet motsvarar summan av framtida kassaflöden diskonterad till marknadsräntan då obligationen anskaffades. Båda principerna ger samma totala resultat om Riksbanken behåller obligationerna till förfall.

Vid värdering till upplupet anskaffningsvärde tenderar resultatet att blir jämnare fördelat över innehavsperioden förutsatt att obligationerna behålls till förfall.

Riksbanken har valt att konsekvent använda samma värderingsprincip för alla tillgångar och på så sätt vara transparant med vilka förluster (eller vinster) som förväntas i framtiden samt visa på vad det skulle innebära om innehaven såldes innan de förfaller.

Dessutom är värderingsprincipen Riksbanken valt för det penningpolitiska obligationsinnehavet i linje med de internationella redovisningsprinciper som anges i IFRS 9 där finansiella tillgångar ska värderas till marknadsvärde, även kallat verkligt värde, om tillgångarna kan bli föremål för försäljning innan de förfaller. Riksbanken har inte utlovat att tillgångarna ska hållas till förfall och i början av april 2023 påbörjades försäljning av delar av det penningpolitiska obligationsinnehavet.

Vad innebär det att orealiserade förluster förs till resultaträkningen?

När marknadsvärdet är lägre än anskaffningsvärdet uppstår en orealiserad förlust som vid årsskiften ska bokföras i resultaträkningen som en så kallad nedskrivning.

Samtidigt ska anskaffningsvärdet justeras ned till det aktuella marknadsvärdet. Detta innebär att för guld- och varje enskilt valutainnehav i valutareserven kommer framtida marknadskurser att jämföras med detta nedjusterade anskaffningsvärde när framtida orealiserade vinster och förluster beräknas. För enskilda obligationsinnehav kommer beloppet som skrivs ned till följd av en nedgång i marknadspriset på obligationen att sedan återföras till resultatet eftersom värdenedgången inte påverkar det faktum att obligationens nominella belopp förväntas att återbetalas på förfallodagen. Det sker i form av ökade ränteintäkter fram tills obligationen förfaller eller avyttras och genererar på så sätt vinst.

Vilka beslutar om Riksbankens resultatdisposition?

Riksbanken är en myndighet som lyder under riksdagen. Enligt den nya riksbankslagen fattar riksbanksfullmäktige beslut om disposition av årets resultat och riksdagen godkänner fullmäktiges beslut. Denna ordning gäller från och med räkenskapsåret 2023.

Tack för ditt svar!

Din kommentar gick inte att skicka, vänligen försök igen senare

Observera att det här enbart är ett kommentarfält.

Vid frågor? Besök våra frågor och svar (öppnas i nytt fönster)